Algunos indicadores reflejan una alta probabilidad de un rebote

CATEGORIA

¿Qué está pasando a corto plazo?

Las bolsas están cayendo de manera precipitada como consecuencia del dato de inflación y la subida de tipos de interés. Por otro lado, la perdida de renta del ciudadano Europeo y Americano está haciendo también mella. La subida de precios de la energía y la no adaptación de los salarios ha provocado que los ciudadanos tengas menos dinero disponible para gastar. Esto puede traer una reducción de la actividad económica a corto plazo.

No obstante, y a pesar de la situación fundamental, hay varios factores que empiezan a mostrar la luz, ya que algunos sectores se están colocando a precios que no veíamos desde el 2020.

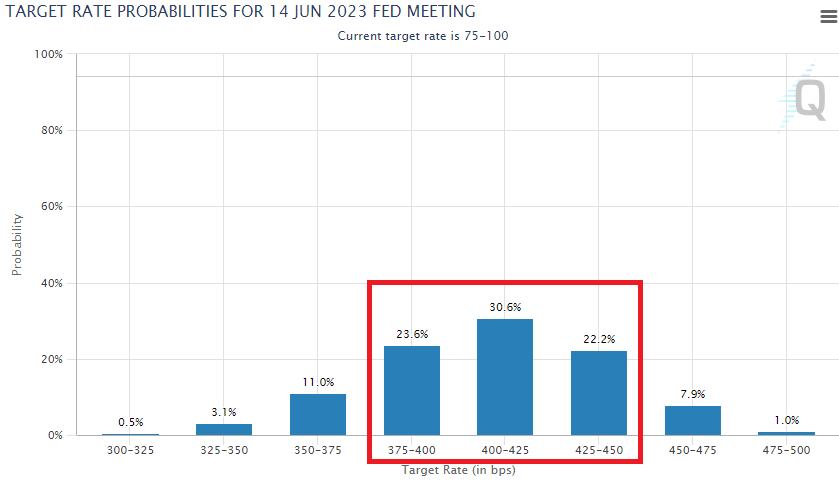

Del mismo modo, en el corto plazo hay un factor muy importante en referencia a los tipos de interés, y es que el mercado a puesto en precio que los tipos de interés en EEUU estarán entre el 3,75% y el 4,5% los próximos doce meses. Este dato es importante, ya que cabe la posibilidad de que el S&P 500 haya descontado este escenario en el corto plazo.

¿Cómo están los principales indicadores?

A pesar del cúmulo de noticias negativas promovidas por los principales medios de comunicación internacionales, algunos profesionales se encuentran haciendo lo contrario. Este es el caso de Warren Buffet, que durante el mes pasado efectuó su mayor compra de acciones en diez años.

Volviendo a la situación actual, el principal problema que vemos bajo la mesa es: la inflación, la subida de tipos y retiro de los estímulos. El punto principal de todo esto, es que todo el mundo lo sabe, por está razón, hoy el S&P 500 cotiza un -22% por debajo de los máximos del año, y el Nasdaq 100 un -32%.

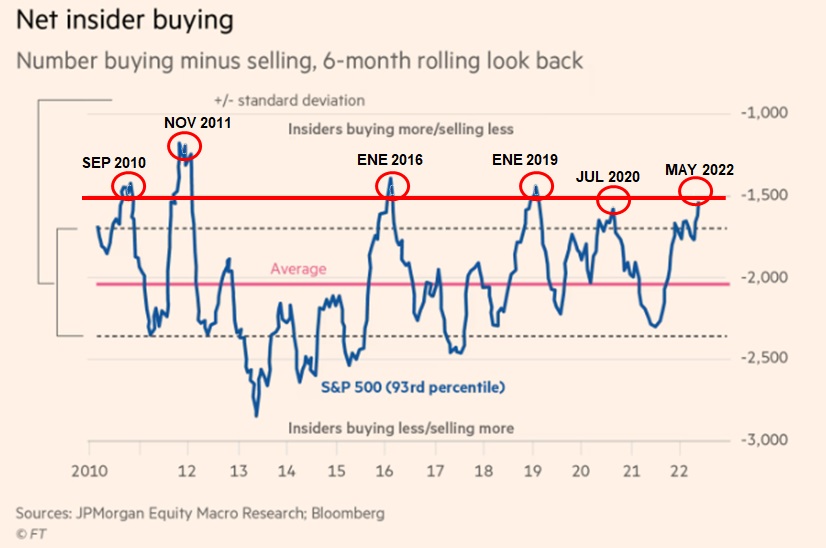

Sin embargo, dentro de toda esta vorágine de noticias negativas, hemos encontrado a los insiders de las compañías cotizadas en el S&P 500 comprando acciones de manera muy agresiva, algo que ya han hecho en varias ocasiones durante los últimos doce años, y en las cuales nunca se han equivocado:

Evolución del S&P 500 tras la compra de insiders

Desde el año 2010 hasta la actualidad, ha habido varias ocasiones donde los insiders aprovecharon las caídas para comprar. Estos momentos fueron:

- Septiembre 2010: +34%

- Noviembre 2011: +98%

- Enero 2016: +60%

- Enero 2019: +40%

- Julio 2020: +55%

- Mayo 2022: ¿?

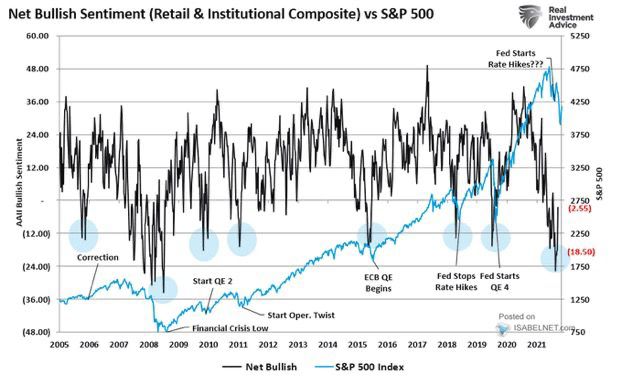

SENTIMIENTO INVERSOR EN ZONAS EXTREMAS

El sentimiento inversor es también extremadamente negativo, si te fijas en el gráfico a continuación, podrás comprobar que en los momentos donde el sentimiento es tan pesimista, el S&P 500 tiende a darse la vuelta.

El sentido de este indicador, al igual que el que veremos a continuación, es muy sencillo: una vez que todos han vendido mientras el mercado financiero cae, ya solo queda mantener o comprar. Por esta razón entre otras, cuando vemos sentimientos tan pesimistas, las bolsas tienden a hacer justo lo «inesperado»: subir.

El ratio PUT/CALL nos muestra la posibilidad de un suelo a medio plazo

Por otro lado, el ratio que refleja los movimientos de los inversores en opciones financieras, nos está mostrando un pesimismo absoluto donde los inversores en opciones están invirtiendo en masa a que el mercado caerá las próximas semanas.

Este indicador no es relevante siempre y cuando se encuentre en niveles medios, pero cuando se sitúa en zonas extremas, suele se un gran indicador de lo que pueden hacer las bolsas de cara a los próximos meses.

Entre el 2016 y el 2022 el hecho de haber invertido en el S&P 500 cuando el indicador se encontraba en la zona de 1.07-1.10 habría supuesto rentabilidades positivas como las que vemos a continuación:

- 2017: +30%

- 2018: +18%

- 2019: +48%

- 2020: +124%

- 2022: ¿?

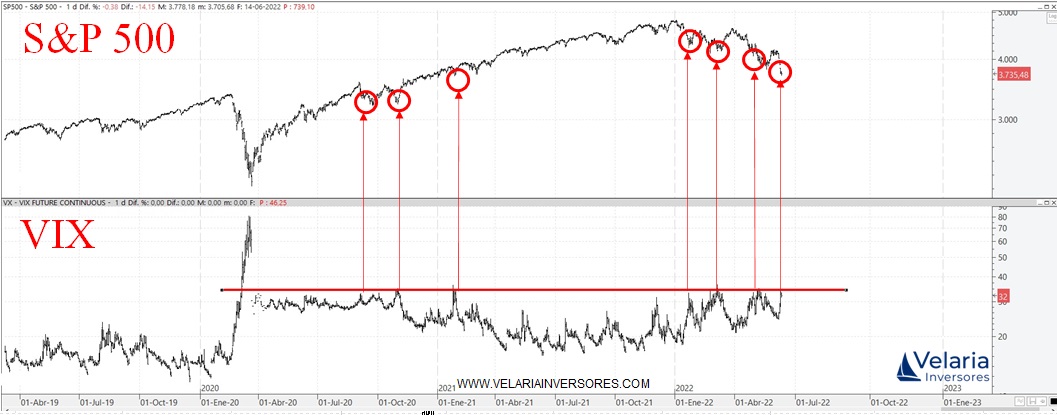

S&P 500 vs Volatilidad -VIX-

En nivel de volatilidad también comienza a mostrar un claro nerviosismo y por tanto la posibilidad de un rebote en las bolsas.

El rendimiento esperado del S&P 500 se va al 6,2%

Tras una caída de más del 20% comienzan a surgir puntos fundamentales muy interesantes que muestran un aumento de las estimaciones de rendimiento de cara a los próximos años.

El P/E del S&P 500 se ha contraído hasta llegar a zonas cercanas a 16 veces lo que correspondería aun rendimiento estimado del 6,2% de cara a los próximos años, en contraposición con lo que teníamos a inicios de 2021, que era un rendimiento estimado del 3,3%.

Los años donde la valoración del S&P 500 estaba en el lado justo, hemos visto procesos al alza importantes, resaltando el 1995 y el año 2010. No obstante, aún no ha llegado al nivel de 16 veces beneficios, actualmente se sitúa en el entorno de 17,5 veces.

La tecnología comienza a colocarse a precios justos

Tras una caída del -32% podemos y varios factores clave, podemos empezar a valorar zonas de soporte relevantes donde barajar el hecho de aumentar la exposición en el sector.

Durante los últimos meses, hemos hablado mucho de la tecnología manteniendo nuestra postura de no concentrar dinero en el sector como consecuencia de las valoraciones absurdas que mantenía. Por está razón nuestra exposición a tecnología dentro de cartera, era 4 veces inferior a la de los principales índices americanos.

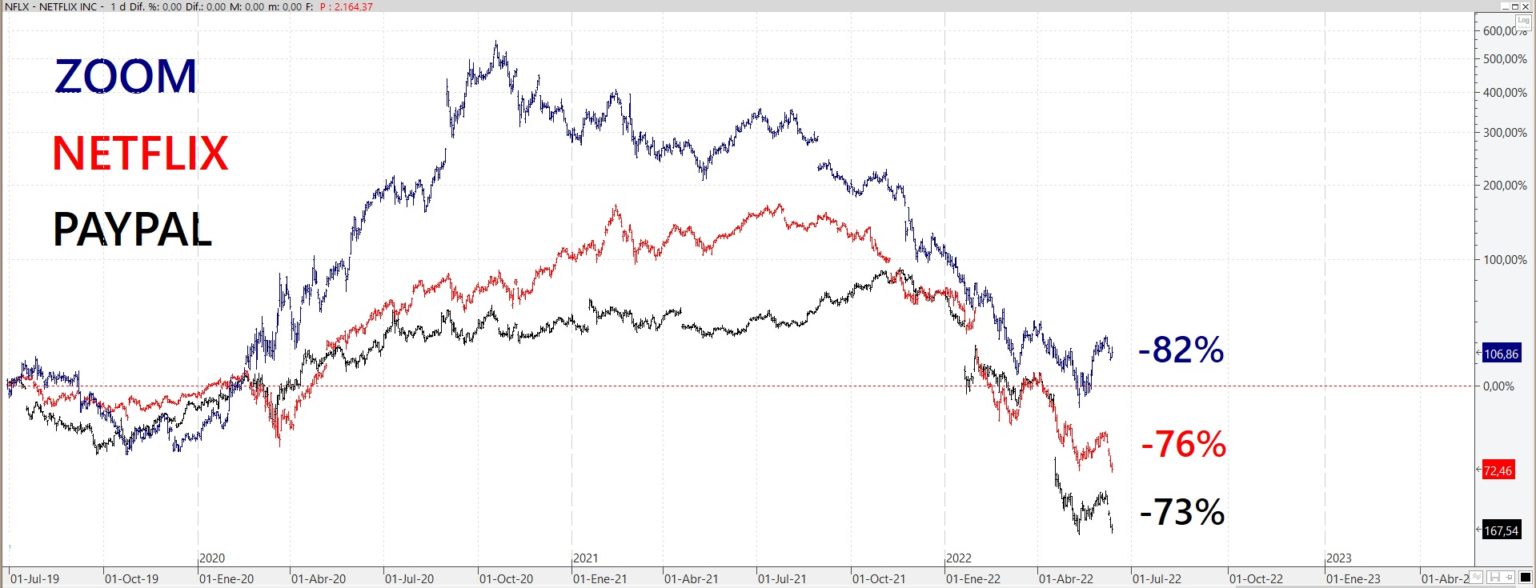

No obstante nuestra opinión a comenzado a cambiar tras ver a muchas de las empresas del sector perder hasta el 70% de su valor, entre ellas Netflix, Paypal, Zoom etc…

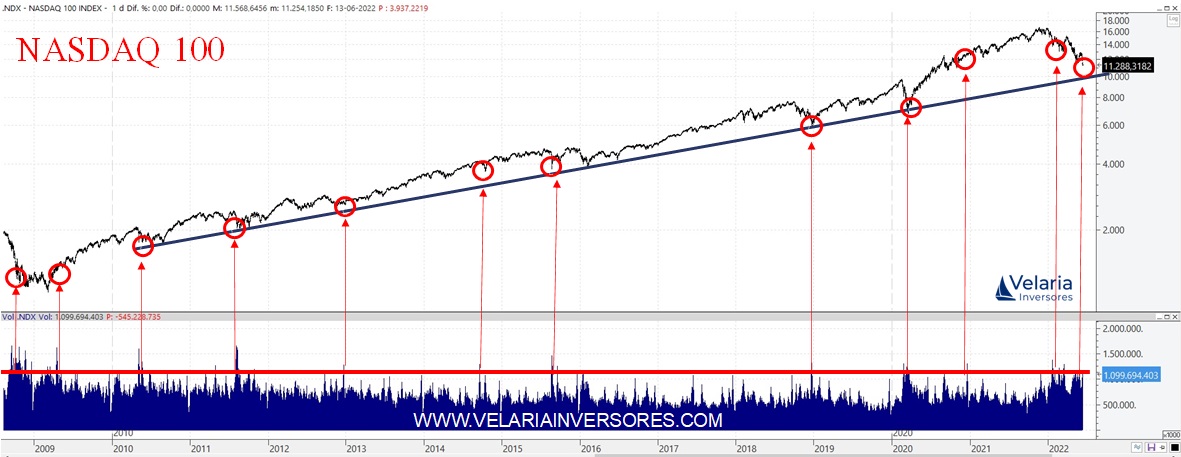

Cómo zonas de soporte vital encontramos los 11.000 puntos donde llegaríamos tras una caída adicional del 2%, y la zona de los 10.200 puntos donde llegaríamos tras una caída adicional del 9,5%. De llegar a estas zonas pensamos que como mínimo, veremos un fuerte rebote.

Varias empresas conocidas pierden más del 70% de su valor en bolsa

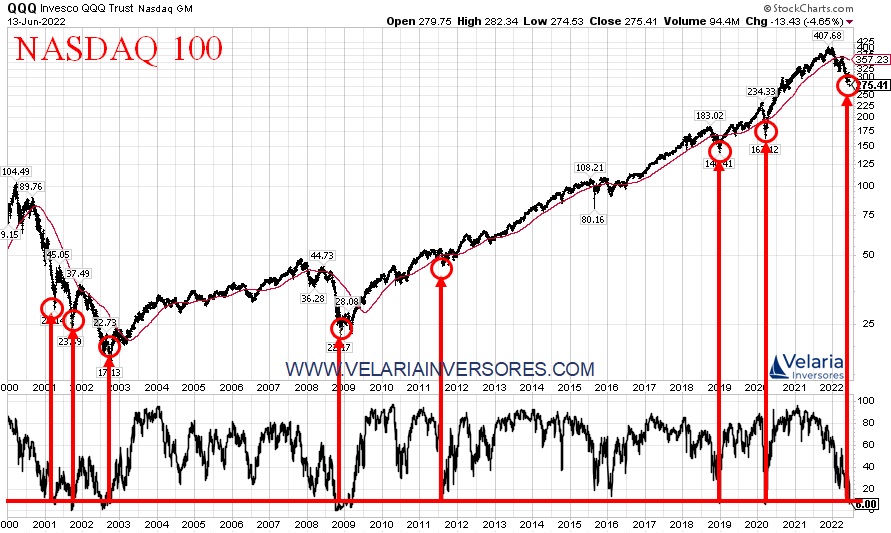

Sobreventa extrema en el Nasdaq 100

Otro dato importante en referencia a la extrema sobreventa del sector tecnológico, es que más del 90% de las acciones cotizadas en el Nasdaq 100 se encuentran por debajo de la media de precios de los últimos 12 meses. Solo hemos visto situaciones similares en:

- 2001

- 2002

- 2003

- 2009

- 2012

- 2019

- 2020

En todas ellas se vieron rebotes, y en la mayoría de ellas -las últimas cinco ocasiones- vimos suelos de mercado.

Aumento relevante del volumen de negociación

También estamos asistiendo a un aumento de las transacciones muy importante dentro del índice tecnológico. Generalmente, esto suele ser una señal positiva a medio plazo. Al menos así ha sido durante los últimos 12 años.

Basándonos en todo esto, cabe una alta probabilidad de ver un rebote en las bolsas, sin embargo, también existe la posibilidad de que las bolsas se mantengan laterales 12-24 meses en el caso de que los bancos centrales tomen medidas monetarias negativas como la reducción agresiva de sus balances, y la subida de los tipos de interés al entorno del 4%-5%.

La inyección de dinero nuevo y los tipos de interés han provocado que vivamos en entorno ficticio donde todo se arreglaba colocado dinero nuevo. El reflejo de esto es que en el momento que han notificado que va a desaparecer, muchas empresas han perdido 3/4 partes de su valor, por no hablar de las criptomonedas que han perdido más del 90% en la gran mayoría de los casos.

Creemos que los próximos dos años serán años para estar muy atentos, pues surgirán muchas oportunidades de inversión. De igual forma, pensamos que a nivel económico, tendremos la oportunidad de sentar las bases para un nuevo ciclo en las bolsas. Dos de los problemas vitales que veíamos a corto plazo, se han limpiado en gran medida:

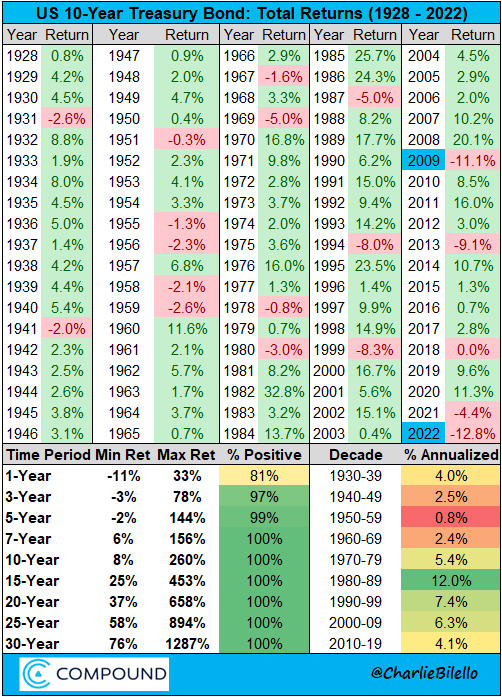

1º La valoración de la renta fija, donde hemos visto a los bonos caer como nunca lo habían hecho. EL bono americano a 10 años pierde un 12,4% en el año, la mayor caída vista desde el 1928.

2º El sector tecnológico, donde hemos visto muchas empresas perder más del 70% de su valor en apenas unas semanas. El Nasdaq 100 cae más de un 32% en el año. Una caída superior a la acontecida en 2020.

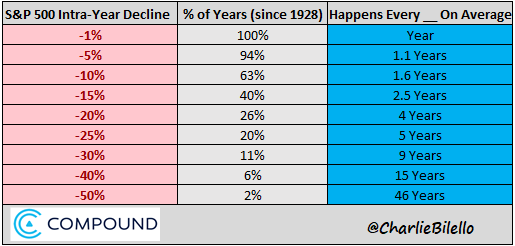

A pesar de todo, hay quien cree que la bolsa puede corregir un 50%. Realmente es lago muy poco probable, pues es algo que en media suele ocurrir cada 46 años, y además, venimos de dos caídas importantes: la del 2000, y la del 2008.

Actualmente estamos ante una caída entre el 20% y el 25% en el año, por lo que lo más probable de cara a los próximos 24 meses sería una recuperación moderada.

En la siguiente tabla se puede apreciar la probabilidad de las caídas en función del nivel de estas. La probabilidad de una caída del 50% es de tan solo el 2%.

TE PUEDE INTERESAR…