Los soportes

donde las bolsas

pueden darse la vuelta

CATEGORIA

Toda la renta variable está cayendo pero ¿Hasta cuando?

El S&P 500 ya cae más de un 20%, el Nasdaq 100 cae más un 30%, caídas similares ocurren en Europa y en China, pero la realidad es que las caídas son parte irremediable del mercado, y en todas las ocasiones, una oportunidad de inversión de cara a los siguientes años.

No debemos olvidar que estamos en un mercado que sube alrededor del +8% anualizado desde hace ya más de doscientos años, y esto seguirá así lo siguientes años puesto que el mercado de renta variable se compone por un conjunto de empresas dedicadas a diferentes sectores, que ofrecen un producto o servicio imprescindible para la sociedad en la mayoría de los casos. Por tanto, mientras que ese producto o servicio tenga demanda, la bolsa superará cualquier tipo de crisis económica al igual que lo ha hecho en todas las ocasiones hasta el momento.

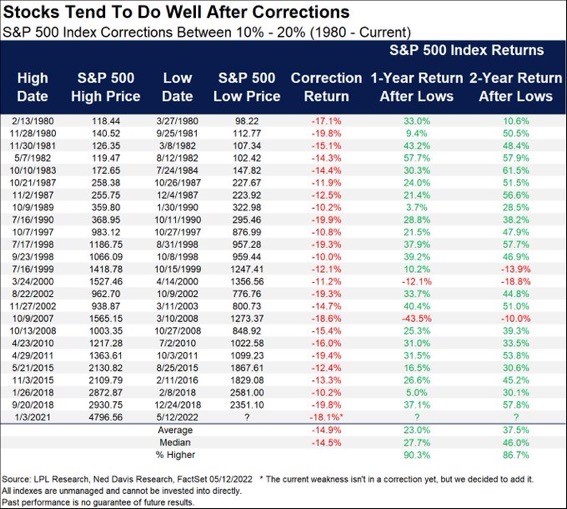

Por otro lado, la evidencia histórica demuestra que tras caídas alrededor del 20%, en concreto desde el 1980 hasta la actualidad, una persona que hubiera comprado tras este tipo de caídas, habría ganado dinero en más del 90% de las ocasiones con rentabilidades a uno y dos años entre el +23 y el +37%. Y es que pese a que puede parecer imposible dada la cantidad de noticias negativas que aparecen cuando las bolsas caen, esto es lo que ocurre en la gran mayoría de las ocasiones: la bolsa sube.

Rentabilidad del S&P 500 a uno y dos años tras caídas entre el 10%-20%

En la tabla a continuación, podrás apreciar lo que ha ocurrido desde 1980 hasta la actualidad tras importantes caídas en las bolsas, en concreto, en el índice de referencia americano: el S&P 500.

- Rentabilidad media a un año: +23%

- Rentabilidad media a dos años: +37%

Esto quiere decir que si vuelve a ocurrir lo que ya ha ocurrido 27 veces desde 1890, las bolsas no tardarán en subir los próximos meses. No obstante, existen niveles de soporte importantes donde los índices pueden llegar antes de hacer un suelo definitivo.

STANDARD & POOR´S 500

El índice de referencia americano ya cae un -21%. Los soportes principales son:

- 3500 puntos donde llegaría con una caída del 9% adicional.

- 3.300 puntos donde llegaría con una caída del 17% adicional.

Llegar a la zona de los 3.500 puntos supondría una caída total del -27%, algo que entra dentro de la normalidad y dada la evidencia histórica, nos invitaría a empezar a colocar posiciones en renta variable de manera importante.

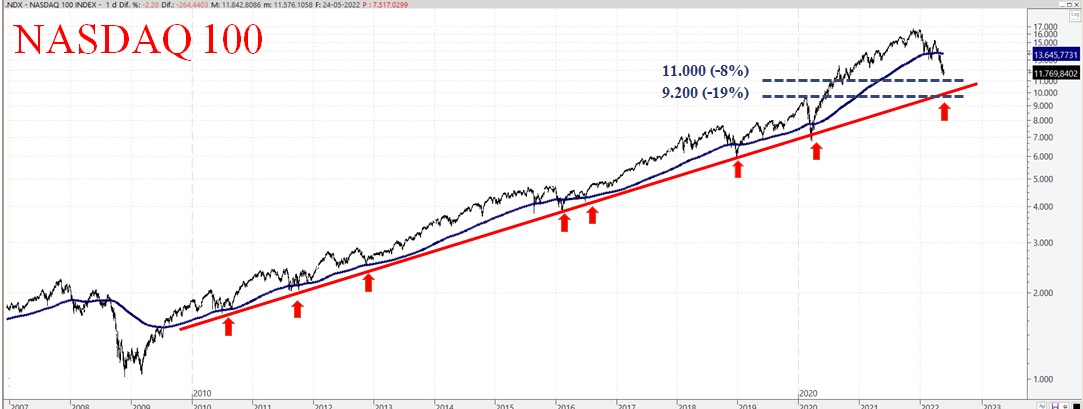

NASDAQ 100

El referente tecnológico americano es el índice que más perjudicado se ha visto en este entorno con una caída del 31% desde máximos históricos. Las principales zonas de soporte son:

- 11.000 puntos donde llegaría con una caída del 8% adicional.

- 9.200 puntos donde llegaría con una caída del 19% adicional.

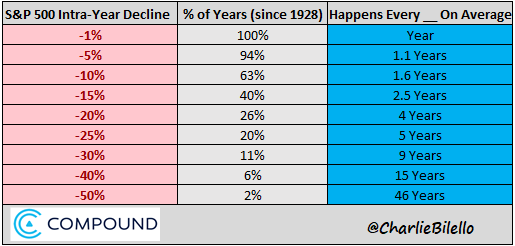

No obstante, cuando las caídas superan el 20%, no es buena idea esperar al último momento, puesto que en cada pequeña consolidación adicional existe una alta posibilidad de que las bolsas hagan suelo, pues ver caídas superiores al 50% es muy atípico dado que solo han ocurrido en cuatro ocasiones durante los últimos 150 años.

RUSSELL 2000

El referente de pequeñas y medianas empresas americanas se encuentra en una situación similar al resto de índices americanos. Las principales zonas de soporte son:

- 8.700 puntos donde llegaría tras una caída del 8% adicional.

- 7.500 puntos donde llegaría tras una caída del 17% adicional.

STOXX 600

El referente de renta variable europeo mantiene soportes en zonas coincidentes con los referentes americanos:

- 8.600 puntos donde llegaría tras una caída del 8% adicional.

- 7.350 puntos donde llegaría tras una caída del 19% adicional.

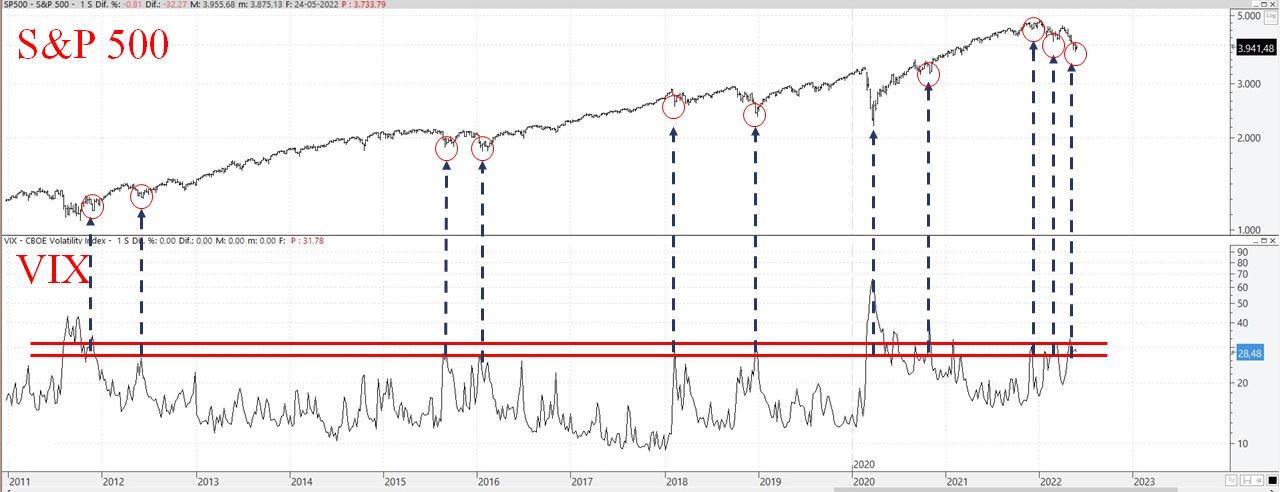

S&P 500 vs Volatilidad -VIX-

A pesar de las zonas de soporte marcadas, la volatilidad del referente americano está en niveles extremadamente altos. En la mayoría de las ocasiones, cuando vemos altos niveles de volatilidad las bolsas tienen a darse la vuelta. Por tanto, ver al VIX en estos niveles es una señal positiva de cara a los siguientes meses, y una señal de que las bolsas pueden darse la vuelta antes de lo previsto.

La volatilidad es un claro reflejo de nerviosismo por parte de los inversores, puesto que los precios se mueven por encima de la media dado un cúmulo de transacciones más alto de lo normal. Es muy común ver a la volatilidad subir tras noticias negativas, en la actualidad se ha debido al conflicto entre Rusia y Ucrania, y a la subida de los tipos de interés por parte de la FED. De igual forma, es muy común ver a las bolsas subir de manera importante posteriormente de sufrir altos niveles de volatilidad.

En el siguiente gráfico se aprecia como cuando el VIX muestra niveles altos de volatilidad, el S&P 500 termina haciendo suelo para subir durante los siguientes meses. Si te fijas bien, en la actualidad estamos en un nivel de volatilidad similar a los que el S&P 500 hizo suelo en otras ocasiones durante los últimos años.

Por esta razón, y otras varias, nunca de debemos esperar al último momento para comprar. En muchas ocasiones el mercado se terminará dando la vuelta antes de lo previsto, y después es mucho más difícil unirse a la tendencia, puesto que por regla general, se suele hacer a precios bastante más altos. De hecho, actualmente algunos inversores hablan de una caída del 50% de las bolsas, clara señal del bajo interés por invertir que existe a corto plazo.

Sin embargo, la probabilidad de que ocurra una caída del 50% en la bolsa americana es solo del 2% –teniendo en cuenta datos desde el año 1928 hasta 2020-. No obstante, como puedes comprobar, sufrir caídas entre el 1% y el 25% es bastante usual, y sin embargo, son estas caídas las que -por miedo- sacan del mercado a pequeños inversores mientras que al mismo tiempo los profesionales compran, pues comprar con caídas superiores al 20% es casi una garantía de ganar dinero los siguientes años.

TE PUEDE INTERESAR…